Chương 1: Cơ chế hoạt động của thuế tiêu dùng

1. Thuế tiêu dùng là thuế gì?

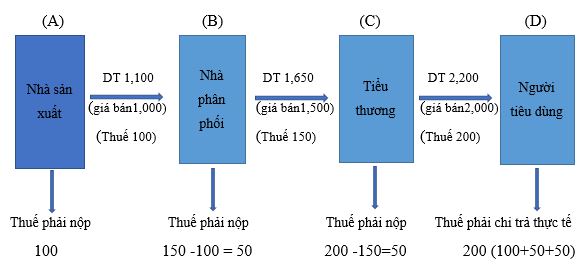

Tham khảo biểu đồ dưới đây để thấy được thuế tiêu dùng là thuế gì. Mô hình thuế thu nhập được tóm tắt như sau

(Đơn vị : Yên)

Bên A bán sản phẩm cho Bên B với giá 1,000 yên.

Khi đó Bên A sẽ thu của Bên B 100 yên (tương đương 10% doanh thu) là tiền thuế tiêu dùng.

Và sau đó sẽ mang 100 yên tiền thuế này nộp cho cục thuế.

Tiếp theo Bên B bán sản phẩm này cho Bên C với giá 1,500 yên. Khi đó Bên B sẽ thu tiền thuế tiêu dùng 150 yên (tương đương 10% doanh thu) từ Bên C và số tiền Bên B phải nộp cho cục thuế là 50 yên (150 yên – 100 yên).

Tức là Bên B sẽ nộp cho cục thuế phần thuế thu tiêu thụ chênh lệch lúc bán hàng và lúc nhập hàng.

Tiếp theo Bên C sẽ bán sản phẩm này cho Bên D giá 2,000 yên, khi đó thuế tiêu dùng mà Bên C thu của Bên D là 200 yên (tương đương 10% danh thu) và Bên C sẽ phải nộp cho cục thuế số tiền là 50 yên (200 yên -150 yên).

Bên D sẽ phải trả số tiền là 2, 200 yên để mua sản phẩm trị giá 2,000 yên chưa bao gồm thuế tiêu dùng (tức thuế tiêu dùng là 200 yên).

Phần chênh lệch 200 yên trùng khớp với tổng số tiền thuế ba Bên A, B, C phải nộp cục thuế

Có nghĩ là các Bên A, B, C chỉ nộp số tiền mà đã thu của người khác cho cục thuế, mà không phải là người chịu thuế thực sự.

Đối với vấn đề này Bên D tuy không phải là Bên nộp thuế trực tiếp cho cục thuế nhưng thực chất lại là Bên chịu thuế thực sự.

Sự vận hành của thuế như thế này đã được các nước trên thế giới áp dụng và thường được gọi là thuế giá trị gia tăng ( ở Việt Nam hay gọi tắt là thuế VAT)

Ở nhật bản thì thuế tiêu dùng bao gồm hai loại là thuế tiêu dùng (thuế quốc gia) và thuế tiêu dùng địa phương (thuế địa phương).

Thuế quốc gia bằng tương đương với 7.8% doanh thu. Thuế địa phương tương đương với 2.2% doanh thu.

Do đó, khi một sản phẩm được mua hoặc bán, ngoài giá thành sản phẩm ban đầu (thường gọi là “Giá chưa thuế”), còn cần phải thực hiện thuế tiêu dùng và thuế tiêu dùng địa phương ( hay gọi là “Các loại thuế tiêu dùng”) tương đương 10% giá chưa thuế.

Ngoài ra, những Bên đã thu hộ thuế tiêu dùng phải tiến hành nộp đồng thời toàn bộ cả hai loại thuế là thuế tiêu dùng (thuế quốc gia) và thuế tiêu dùng địa phương (thuế địa phương) cho cơ quan thuế nhà nước.

2. Những đối tượng phải nộp thuế tiêu dùng

Trong ví dụ nêu trên, chúng ta có ba Bên A, B, C đã nộp các loại thuế tiêu dùng cho cơ quan thuế.

Chúng ta gọi những người nộp thuế cho cơ quan nhà nước là những đơn vị kinh doanh. Tất cả những doanh nghiệp và những cá nhân đang kinh doanh đều gọi là đơn vị kinh doanh.

Những doanh nghiệp và những cá nhân làm kinh doanh hay còn gọi chung là những đơn vị kinh doanh sẽ thực hiện việc thu hộ thuế tiêu dùng từ các giao dịch với đối tác, sau đó sẽ nộp lại khoản thuế này cho cơ quan thuế

Tuy nhiên, đối với những đơn vị kinh doanh quy mô nhỏ có doanh thu hàng năm dưới 10 triệu yên thì không cần phải thực hiện nghĩa vụ nộp thuế tiêu dùng.

Chúng ta gọi những đơn vị kinh doanh quy mô nhỏ không có nghĩa vụ phải nộp thuế tiêu dùng là đơn vị kinh doanh được miễn thuế.

Chúng ta vừa nhắc đến khái niệm đơn vị kinh doanh được miễn thuế là những đơn vị kinh doanh có doanh thu hàng năm thấp hơn 10 triệu yên, nhưng nếu đinh nghĩa chi tiết hơn về đơn vị kinh doanh được miễn thuế thì, là đơn vị có doanh thu chịu thuế dưới 10 triệu yên trong một khoảng thời kì tiêu chuẩn.

Như vậy thì khoảng thời kì tiêu chuẩn và doanh thu chịu thuế là gì?

3. Đối tượng hàng hóa nào chịu thuế tiêu dùng

(1) Doanh thu chịu thuế

Trước hết chúng ta cùng nhau tìm hiểu về doanh thu chịu thuế.

Chúng ta cùng thông qua ví dụ ban nãy là sản phẩm do Bên A sản xuất ra được bán cho các bên trung gian là Bên B, C và Bên D là Bên sau cùng, để suy nghĩ xem thuế tiêu dùng là khoản thuế như thế nào.

Trong ví dụ nêu trên, điều chúng ta biết được là khi sản phẩm được bán từ Bên A sang Bên B hoặc từ Bên B sang Bên C, từ Bên C sang Bên D đã bị đánh thuế tiêu dùng.

Có nghĩa là, khi một tài sản (sản phẩm, ngôi nhà .v.v....) được chuyển giao (ví dụ điển hình là hoạt động buôn bán) thì sẽ bị đánh thuế tiêu dùng.

Như vậy việc đánh thuế tiêu dùng phải chăng chỉ trong trường hợp chuyển giao các tài sản? Ngoài việc chuyển giao các tài sản thì

- Cho thuê tài sản

- Cung cấp dịch vụ

Khi thực hiện các hoạt động như trên thì sẽ bị đánh thuế tiêu dùng.

Ví dụ: Bên A cho Bên B thuê lại một phần tòa nhà mà mình đang sở hữu để làm văn phòng. Vì đây là hoạt động cho thuê tài sản cho nên Bên A khi thu tiền thuê nhà từ Bên B thì phải thu hộ một khoản thuế tiêu dùng.

Ví dụ: Bên C được Bên D nhờ vận chuyển đồ đạc.

Hoạt động này chính là cung cấp dịch vụ vận chuyển. Do đó khi Bên C thu tiền phí vận chuyển từ Bên D thì sẽ thu thêm các khoản tiền thuế tiêu dùng từ Bên D.

Tóm lại, các hình thức như sau:

- Chuyển giao tài sản

- Cho thuê tài sản

- Cung cấp dịch vụ

Là những đối tượng phải chịu thuế tiêu dùng.

Tuy nhiên, cũng có những giao dịch dù nằm trong ba hình thức trên nhưng vẫn không phải chịu thuế tiêu dùng.

Chúng ta gọi những giao dịch này là giao dịch không chịu thuế.

Đối với các giao dịch không chịu thuế:

① Xét từ góc độ bản chất của thuế tiêu dùng thì việc đánh thuế tiêu dùng là không phù hợp

② Xét từ góc độ chính sách xã hội một số các giao dịch không phải chịu thuế.

Một số giao dịch không chịu thuế như sau:

① Bán và cho thuê đất

② Bán chứng khoán có giá

③ Lợi tức thu được từ việc cho vay tiền

④ Chăm sóc y tế (chăm sóc y tế từ bảo hiểm xã hội)

⑤ Phúc lợi xã hội do doanh nghiệp chi trả

⑥ Hộ sinh, chi phi mai táng, chi phí hỏa táng

Chi tiết xin tham khảo tại đây

Như vậy bây giờ chúng ta quay lại với doanh thu chịu thuế:

Chúng tôi nghĩ rằng bạn đã hiểu được doanh thu chịu thuế chính là doanh thu chuyển giao tài sản, cho thuê tài sản, cung cấp dịch vụ v.v...…thuộc đối tượng chịu thuế tiêu dùng.

Ví dụ: chúng ta cùng xem xét một ví dụ đối với một công ty đang sử dụng xe tải để cung cấp dịch vụ vận chuyển.

Thu nhập từ vận chuyển chính là thu nhập từ cung cấp dịch vụ cho nên nó là doanh thu chịu thuế.

Khi công ty quyết định mua một chiếc xe tải mới nên đã bán chiếc xe cũ này.

Việc bán chiếc xe tải cũ là hoạt động bán tài sản, cho nên nó chính là doanh thu chịu thuế.

Đối với thu nhập từ tiền gửi ngân hàng vì là giao dịch không chịu thuế cho nên nó không phải được tính vào doanh thu chịu thuế

Công ty quyết định cho thuê một phần trụ sở của công ty để làm văn phòng.

Thu nhập từ hoạt động cho thuê văn phòng vì là hoạt động cho thuê tài sản nên nó là doanh thu chịu thuế.

Doanh thu chịu thuế dưới 10 triệu yên, nghĩa là xét trong trường hợp này, tổng doanh thu vận chuyển hàng hóa, doanh thu bán xe tải cũ và doanh thu cho thuê văn phòng dưới 10 triệu yên.

(2) Thời kì tiêu chuẩn

Tiếp theo chúng ta sẽ xem xét về thời kì tiêu chuẩn

Thời kì tiêu chuẩn sẽ thường được lấy là một năm quyết toán của công ty trong 2 kỳ trước.

Tóm lại, doanh nghiệp quy mô nhỏ có doanh thu chịu thuế của 2 kỳ trước dưới 10 triệu yên sẽ thuộc doanh nghiệp được miễn thuế và không có nghĩa vụ nộp thuế tiêu dùng trong kỳ này.

4. Mức thuế tiêu dùng là bao nhiêu?

Thuế suất của thuế tiêu dùng là 7.8%.

Trong các giao dịch như chuyển nhượng tài sản, cho thuê tài sản, cung cấp dịch vụ v.v...…thì thuế tiêu dùng bằng giá trị giao dịch x 7.8%

(các giao dịch trong thực tế thường cũng phải chịu thêm khoản thuế tiêu dùng địa phương bằng giá trị giao dịch x 2.2%. Do đó, tổng các khoản thuế tiêu dùng sẽ là giá trị giao dịch x 10% bao gồm phần thuế tiêu dùng và thuế tiêu dùng địa phương. Trong cuốn sách này, các phần sau đây chúng tôi sẽ giải thích về thuế tiêu dùng với ý nghĩa là thuế tiêu dùng quốc gia mà không có sự chú thích đặc biệt nào)

5. Các khoản thuế phải nộp được tính toán như thế nào.

Công ty và cá nhân thực hiện việc kinh doanh có nghĩa vụ nộp lại cho cơ quan thuế số tiền thuế tiêu dùng đã thu hộ của đối tác.

Trong ví dụ nêu trên, các Bên A, B, C lần lượt thu hộ thuế tiêu dùng của các Bên B, C, D rồi sau đó nộp lại cho cơ quan thuế.

Chúng ta gọi khoản thuế tiêu dùng mà các Bên A, B, C lần lượt thu hộ của các Bên B, C, D là thuế tiêu dùng được tính trên doanh thu thông thường.

Có nghĩa là, một đơn vị kinh doanh khi thực hiện các giao dịch như chuyển nhượng tài sản, cho thuê tài sản, cung cấp dịch vụ sẽ tiến hành thu hộ một khoản thuế tiêu dùng tương đương với 7.8% giá trị giao dịch từ các đối tác. Chúng ta gọi khoản thuế tiêu dùng này là khoản thuế tiêu dùng tính trên doanh thu.

Do đó khoản thuế tiêu dùng tính trên doanh thu bằng với khoản thuế tiêu dùng mà đơn vị kinh doanh nộp cho cơ quan thuế.

Trong ví dụ nêu trên:

Bên A có khoản thuế tiêu dùng tính trên doanh thu chính bằng với khoản thuế tiêu dùng phải nộp.

Tuy nhiên với Bên B, C thì khoản thuế tiêu dùng tính trên doanh thu lại không đồng nhất với khoản thuế tiêu dùng phải nộp cho cơ quan thuế.

Bên B, C sẽ nộp phần thuế tiêu dùng còn lại tính trên doanh thu sau khi đã trừ hết phần thuế tiêu dùng đã nhờ các Bên A, B nộp hộ khi mua sản phẩm.

Chúng ta gọi khoản thuế tiêu dùng mà đã thanh toán trong các giao dịch với đối tác khi thực hiện việc mua sản phẩm hay tiếp nhận các dịch vụ được cung cấp là thuế tiêu dùng đầu vào thông thường (tại việt nam hay gọi là thuế VAT đầu vào)

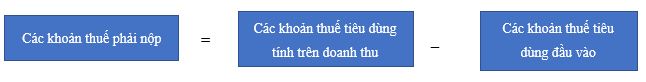

Nghĩa là, các khoản thuế tiêu dùng mà Bên B, C phải nộp bằng :

(các khoản thuế tiêu dùng tính trên doanh thu) - (các khoản thuế tiêu dùng đầu vào)

Do đó, thông thường các khoản thuế tiêu dùng phải nộp được tính toán như sau:

Trong trường hợp các khoản thuế tiêu dùng đầu vào lớn hơn các khoản thuế tiêu dùng tính trên doanh thu thì phần lớn sẽ được hoàn thuế.

Tóm lại, thuế tiêu dùng tại mỗi giai đoạn giao dịch được tính bằng 7.8% doanh thu của giai đoạn đó.

Tuy nhiên, để loại bỏ việc tích lũy thuế do đánh thuế trên doanh thu, số thuế tiêu dùng đầu vào ở khâu mua hàng sẽ được khấu trừ vào số thuế tiêu dùng tương ứng ở khâu bán hàng.

Phương pháp này gọi là khấu trừ thuế tiêu dùng đầu vào

Chúng ta có hai điều cần phải chú ý khi áp dụng phương pháp khấu trừ thuế tiêu dùng đầu vào.

Thứ nhất là về phạm vi của hàng hóa mua vào trong trường hợp có tính thuế tiêu thụ thu đầu vào.

Thông thường thì đầu vào nghĩa là việc nhập sản phẩm với mục đích là bán cho người khác.

Tuy nhiên, đầu vào trong các trường hợp tính thuế tiêu dùng đầu vào không chỉ là đầu vào thông thường mà nó còn bao gồm các khoản chi phí khác, mua tài sản cố định v.v...

Trong công ty thông thường thì thuế tiêu dùng đầu vào bao gồm các mục dưới đây:

① Trước tiên, đương nhiên là khoản thuế tiêu dùng đã chi trả khi nhập sản phẩm, hàng hóa

② Các khoản thuế tiêu dùng đã trả khi thanh toán các khoản phí như phí đi lại, chi phí thông tin liên lạc, chi phí tuyên truyền quảng cáo v.v...

③ Các khoản thuế tiêu dùng đã trả khi mua xe, trang thiết bị v.v...

Thứ 2 là đối với các đơn vị kinh doanh được miễn thuế thì không áp dụng phương pháp khấu trừ thuế đầu vào.

Do các đơn vị kinh doanh được miễn thuế không phải thực hiện nghĩa vụ nộp thuế cho nên điều này là đương nhiên.

Do đó, khoản thuế tiêu dùng đã trả trong quá trình nhập sản phẩm cũng không được hoàn thuế.

6. Phương pháp tính toán một cách đơn giản khoản thuế phải nộp

Khoản thuế phải nộp được tính bằng:

(các khoản thuế tiêu dùng tính trên doanh thu) - (các khoản thuế tiêu dùng đầu vào)

Đây là nguyên tắc khi tính các khoản thuế phải nộp.

Tuy nhiên, cũng có phương pháp tính toán khoản thuế phải nộp chỉ dựa trên khoản thuế tiêu dùng tính trên doanh thu mà không cần tính toán chính xác khoản thuế tiêu dùng đầu vào.

Chúng ta gọi phương pháp tính toán này là phương pháp tính thuế đơn giản.

Trong phương pháp này chúng ta sau khi tính toán số thuế tiêu thu trên doanh thu sau đó sẽ nhân số thuế đó với tỉ lệ nhất định sẽ ra được số thuế tiêu dùng phải nộp.

Có nghĩa là: khi chúng ta đem khoản thuế tiêu dùng tính trên doanh thu nhân với một tỉ lệ nhất định sẽ được khoản thuế tiêu dùng đầu vào.

Phương pháp tính thuế đơn giản chỉ áp dụng đối với đơn vị kinh doanh có doanh thu dưới 50 triệu yên trong khoảng thời kì tiêu chuẩn.

Với phương pháp đơn giản đã được công nhận để xem xét phần thuế mà chủ doanh nghiệp phải gánh chịu, phương pháp tính thuế đơn giản chỉ áp dụng cho các doanh nghiệp có quy mô nhỏ nhất định.

Ngoài ra, tỷ lệ nhất định trong trường hợp áp dụng phương pháp tính thuế đơn giản được xác định dựa theo các ngành nghề dưới đây.

① Loại hình kinh doanh thứ 1 (nhà phân phối)………………………………………………………90%

② Loại hình kinh doanh thứ 2 (tiểu thương) …………………………………………………………80%

③ Loại hình kinh doanh thứ 3 (các ngành chế tạo)………………………………………………….70%

④ Loại hình kinh doanh thứ 4 (các ngành kinh doanh khác) ………………………………………60%

⑤ Loại hình kinh doanh thứ 5 (các ngành dịch vụ) …………………………………………………50%

⑥ Loại hình kinh doanh thứ 6 (ngành bất động sản)………………………………………………..40%

7. Trình bày số tiền thuế tiêu dùng như thế nào?

Từ ngày 1 tháng 4 năm 2004, khi doanh nghiệp thực hiện các giao dịch như bán sản phẩm, cung cấp dịch vụ cho người tiêu dùng nói chung là đối tác giao dịch, giá giao dịch phải bao gồm số tiền thuế tiêu dùng.

Cách hiển thị tổng số tiền sẽ là hiển thị tổng số tiền đã chi trả bao gồm thuế tiêu dùng giống như các ví dụ được đưa ra sau đây. Đồng thời việc hiển thị riêng (thuế tiêu dùng) và (giá chưa thuế) thì cũng không vấn đề gì.

【Ví dụ các cách hiển thị】

11,000 yên

11,000 yên (đã bao gồm thuế)

11,000 yên (giá sản phẩm là 10,000 yên)

11,000 yên (trong đó thuế tiêu dùng là 1,000 yên)

11,000 yên (giá sản phẩm là 10,000 yên, thuế tiêu dùng là 1,000 yên)

Việc hiển thị giá cần trong các trường hợp như trên mác giá gắn với sản phẩm, hiển trị trên bảng giá trước các cửa hàng hay trong các tờ rơi quảng cáo...

Nếu việc hiện thị giá bán hướng tới người tiêu dùng thì dù bằng bất kì phương thức hiển thị nào cũng đều phải có nghĩa vụ hiện thị tổng số tiền.

Hiện thị tổng số tiền là nghĩa vụ mà chủ doanh nghiệp phải thực hiện trong trường hợp tiến hành các hoạt động như bán hàng cho người tiêu dùng thông thường.

Do đó, việc này không được áp dụng cho việc bán hàng cho một đơn vị kinh doanh khác (giao dịch giữa các đơn vị kinh doanh).

Tóm tắt

|

Chương 2: Những đối tượng hàng hóa chịu thuế tiêu dùng

1. Giao dịch chịu thuế tiêu dùng là những giao dịch nào?

Trong chương một chúng ta đã tìm hiểu về việc đánh thuế tiêu dùng khi thực hiện các hoạt động như sau:

① Chuyển nhượng tài sản

② Cho thuê tài sản

③ Cung cấp dịch vụ

Trong chương 2 chúng ta sẽ tìm hiểu chi tiết hơn về những đối tượng nào sẽ bị đánh thuế tiêu dùng.

Giao dịch chịu thuế tiêu dùng có thể phân thành hai loại lớn như sau:

Loại giao dịch thứ nhất là các đơn vị kinh doanh sẽ nhận được doanh thu khi thực hiện các hoạt động như chuyển nhượng tài sản, cho thuê hoặc cung cấp dịch vụ phạm vi trong nước.

Những giao dịch này là thường được gọi là giao dịch trong nước.

Loại giao dịch thứ hai là giao dịch mua hàng hóa của nước ngoài từ khu bảo thuế (hải quan).

Những giao dịch này thường được gọi là giao dịch nhập khẩu.

Tóm lại, những giao dịch trong nước và giao dịch nhập khẩu đều bị đánh thuế tiêu dùng.

Ngoài những giao dịch nêu trên là giao dịch không thuộc đối tượng chịu thuế tiêu dùng.

2. Giao dịch trong nước chịu thuế tiêu dùng là những giao dịch nào?

(1) Giao dịch trong nước chịu thuế tiêu dùng cần thỏa mãn những điều kiện nào?

Giao dịch thỏa mãn 4 điều kiện sau đây được coi là giao dịch thuộc đối tượng chịu thuế tiêu dùng.

① Giao dịch được tiến hành ở trong nước

② Đơn vị kinh doanh thực hiện các giao dịch mang mục đích kinh doanh

③ Thu lại được giá trị tương tương

④ Thực hiện việc chuyển nhượng tài sản, cho thuê tài sản hoặc cung cấp dịch vụ

Tuy nhiên trong số những giao dịch thỏa mãn cả 4 điều kiện trên, thì hai loại giao dịch sau đây sẽ có phương pháp xử lý đặc biệt

| Nội dung | Cách xử lý | Tham chiếu | |

|---|---|---|---|

| Giao dịch không chịu thuế | Sau khi xem xét bản chất của thuế tiêu dùng là đòi hỏi phải tiêu dùng hàng hóa, và chính sách xã hội thì có những giao dịch không phù hợp là đối tượng chịu thuế. | Không chịu thuế | Chi tiết xin tham khảo tại chương 3 |

| Giao dịch miễn thuế xuất khẩu | Vì có những loại thuế tương tự với thuế tiêu dùng tại các quốc gia mà sản phẩm dịch vụ được tiêu thụ, cho nên đối với các sản phẩm xuất khẩu việc điều chỉnh để không đánh thuế các sản phẩm đó là quy ước quốc tế. | Miễn thuế xuất khẩu | Chi tiết xin tham khảo ở mục 4 của chương này |

Tóm lại, trong trường hợp thực hiện các hoạt động chuyển nhượng tài sản, cho thuê tài sản hoặc cung cấp dịch vụ mà thỏa mãn các điều kiện từ ① tới ③, nhưng các giao dịch này lại không phù hợp với các điều kiện trong giao dịch không chịu thuế hoặc giao dịch miễn thuế xuất khẩu, thì trong thực tế là những giao dịch chịu thuế tiêu dùng.

Tiếp theo chúng ta sẽ tìm hiểu cụ thể các điều kiện từ ① tới ③

(2) Những giao dịch tiến hành trong nước là những giao dịch nào?

Giao dịch chịu thuế tiêu dùng là các giao dịch được tiến hành trong nước.

Những giao dịch được tiến hành ở nước ngoài không phải là đối tượng chịu thuế.

Đối với thuế tiêu dùng thì giao dịch trong nước là đối tượng chịu thuế, giao dịch nước ngoài không phải là đối tượng chịu thuế.

Do đó, việc xác định một giao dịch được tiến hành trong nước hay ở nước ngoài có ý nghĩa vô cùng quan trọng.

Xác định địa điểm giao dịch dựa vào các nguyên tắc sau đây theo từng loại giao dịch.

Nếu địa điểm giao dịch là ở trong nước thì được coi là giao dịch trong nước và là đối tượng chịu thuế.

| Loại giao dịch | Xác định địa điểm giao dịch |

| Chuyển nhượng, cho thuê tài sản | Khi thực hiện các giao dịch về chuyển nhượng, cho thuê tài sản thì địa điểm giao dịch được xác định là nơi tài sản đó hiện hữu. |

| Cung cấp dịch vụ | Địa điểm tiến hành cung cấp dịch vụ Tuy nhiên Trong vận tải quốc tế - bất cứ địa điểm nào trong các địa điểm sau: nơi xuất phát, điểm đi, điểm đến Trong thông tin quốc tế, thư tín quốc tế - bất cứ địa điểm nào trong số điểm đến và điểm đi |

(3) Những giao dịch mang tính chất kinh doanh là những giao dịch như thế nào?

Đơn vị kinh doanh là những đơn vị thực hiện các hoạt động kinh doanh độc lập trong phạm vi tính toán của chính đơn vị kinh doanh đó.

Do đó, ngoài các doanh nghiệp thì các cá nhân kinh doanh tự do như kinh doanh tư nhân, bác sĩ, luật sư v.v... cũng được tính là các đơn vị kinh doanh.

| Đơn vị kinh doanh cá nhân | Áp dụng với những đơn vị thực hiện các hoạt động kinh doanh độc lập trong phạm vi tính toán của chính đơn vị kinh doanh đó.

Do đó, những đơn vị kinh doanh cá nhân cung cấp dịch vụ mà dựa trên sự tính toán của đơn vị khác, hoặc phụ thuộc người khác, ví dụ như người làm công ăn lương v.v... thì không phải là đối tượng áp dụng. |

| Pháp nhân | Công ty cổ phần, công ty trách nhiệm hữu hạn v.v... |

Thêm nữa, kinh doanh là việc thực hiện các hành động tương tự một cách lặp đi lặp lại, liên tục và độc lập nhằm một mục đích nhất định. Mục đích cụ thể như bảng dưới đây.

| Giao dịch kinh doanh | Giao dịch không phải là kinh doanh | |

|---|---|---|

| Cá nhân | >> Chuyển nhượng tài sản được tiến hành lặp đi lặp lại, liên tục và độc lập >> Chuyện nhượng các tài sản như máy móc, xe hơi v.v... phục vụ cho mục đích kinh doanh. |

Chủ đơn vị kinh doanh cá nhân tiến hành chuyển nhượng các tài sản dùng cho gia đình. |

| Pháp nhân | Tất cả các giao dịch (vì ngay từ ban đầu mọi thứ được thiết lập để phục vụ mục đích là hoạt động kinh doanh) |

(4) Giao dịch thu lại được giá trị tương đương là giao dịch như thế nào?

Giao dịch thu lai được giá trị tương đương là những giao dịch nhận được khoản thu nhập từ hoạt động kinh doanh ví dụ như chuyển nhượng tài sản v.v...

Ngoài trường hợp bán sản phẩm và nhận được tiền mặt từ việc bán sản phẩm đó là một ví dụ điển hình thường gặp, một số các trường hợp dưới đây cũng là giao dịch thu lại được giá trị tương đương

Các trường hợp giống như sau đây cũng được áp dụng là giao dịch thực hiện hoạt động đối giá.

| Trường hợp là giao dịch thu lại được giá trị tương đương |

| 1. Chuyển nhượng tài sản để thanh toán hàng hóa 2. Chuyển nhượng tài sản để biếu tặng đi kèm nghĩa vụ nhất định 3. Vốn góp bằng hiện vật v.v... |

Do đó, những giao dịch không thu được lợi ích thì không phải là đối tượng chịu thuế.

Những giao dịch như dưới đây là những giao dịch không thu lại được giá trị tương đương.

| Ví dụ về những giao dịch không thu lại được giá trị tương đương |

| 1. Hoạt động mà các đơn vị kinh doanh sử dụng các sản phẩm để phục vụ cho việc quảng cáo tuyên truyền, nghiên cứu thí nghiệm v.v... của đơn vị kinh doanh đó

2. Thu tiền cổ tức, tiền bảo hiểm 3. Tiền bồi thường thiệt hại khi phải chịu những thiệt hại về cơ thể và tài sản 4. Các khoản tiển quyên góp, tiền thăm hỏi khi đau ốm v.v... 5. Các khoản tiền về trợ cấp, hỗ trợ thực hiện các mục tiêu, chính sách cụ thể 6. Khác |

Tuy nhiên, trong các trường hợp giao dịch không thu được lợi ích có hai trường hợp như sau đây sẽ được xem là giao dịch thu được giá trị tương đương và phải chịu thuế tiêu dùng.

① Trường hợp đơn vị kinh doanh cá nhân sử dụng hoặc tiêu dùng hàng tồn kho, tài sản kinh doanh cho gia đình

② Trường hợp công ty dùng các tài sản đó để cho, tặng nhân viên.

Tuy nhiên, nếu công ty cho nhân viên vay tài sản, hoặc cung cấp dịch vụ cho nhân viên mà không thu được lợi ích, thì nó cũng không được xem là một giao dịch thu được giá trị tương đương.

Do đó, không thuộc vào đối tượng chịu thuế tiêu dùng.

Xin hãy lưu ý trường hợp này!

3. Giao dịch nhập khẩu chịu thuế tiêu dùng là những giao dịch như thế nào?

Hàng hóa nước ngoài được nhập khẩu từ khu vực hải quan là đối tượng chịu thuế tiêu dùng.

Những tài sản được nhập khẩu từ nước ngoài về sau đó được tiêu thụ tại Nhật Bản thì vẫn phải chịu thuế tiêu dùng tương tự như việc chuyển nhượng các tài sản trong các giao dịch trong nước.

Các giao dịch trong nước trở thành đối tượng chịu thuế tiêu dùng trong trường hợp thỏa mãn các điều kiện “chủ doanh nghiệp thực hiện các hoạt động kinh doanh thu được giá trị tương đương”.

Tuy nhiên, đối với các giao dịch nhập khẩu thì không có những điều kiện này.

Do đó, những giao dịch tiếp nhận hàng hóa nước ngoài từ khu vực hải quan dù là không thực hiện các hoạt động kinh doanh vẫn là đối tượng chịu thuế tiêu dùng.

Tóm lại, trường hợp cá nhân không phải chủ đơn vị kinh doanh thực hiện hoạt động nhập khẩu cá nhân thì vẫn là đối tượng bị đánh thuế tiêu dùng.

4. Giao dịch xuất khẩu được xử lý như thế nào?

(1) Thế nào là miễn thuế xuất khẩu?

Hiện nay, các nước trên thế đang áp dụng loại thuế có cơ chế giống như thuế tiêu dùng.

Đó là một thông lệ quốc tế để đánh những loại thế như vậy ở quốc gia mà hàng hóa đó được tiêu thụ.

Do đó, nó được gọi là chủ nghĩa đánh thuế tại nơi tiêu thụ

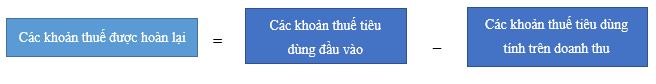

Cùng tìm hiểu rõ hơn cơ chế hoạt động của thuế thông qua ví dụ dưới đây.

Công ty thương mại xuất khẩu B mua sản phẩm từ nhà sản xuất A.

Giá nhập sản phẩm của công ty B bao gồm giá sản phẩm 2,000 yên và thuế tiêu thụ 156 yên, tổng cộng là 2,156 yên.

Tuy nhiên, sản phẩm mà công ty B đã nhập là sản phẩm dùng để xuất khẩu.

Có nghĩa là không phải là sản phẩm tiêu dùng trong nước.

Do đó, theo cách suy nghĩ của chủ nghĩa đánh thuế tại nơi tiêu thụ, đối với số thuế tiêu dùng 156 yên đã được bao hàm trong giá sản phẩm mà công ty B nhập đã mua cần phải được điều chỉnh.

Cách điều chỉnh này chúng ta sẽ tiến hành cụ thể như sau.

① Doanh thu xuất khẩu sản phẩm của công ty B sẽ được hưởng mức thuế xuất của thuế tiêu dùng là 0%

② Khoản thuế tiêu dùng tính trên doanh thu xuất khẩu sản phẩm ở mục ① sẽ là 0 yên

③ Công ty B sẽ nhận được khoản hoàn thuế là 156 yên từ cơ quan thuế.

(thuế tiêu dùng tính trên doanh thu) – (thuế tiêu dùng đầu vào)

0 yên - 156 yên = (156 yên)

Nếu xem các giao dịch xuất khẩu được xem là giao dịch không chịu thuế thì khoản 156 yên tiền thuế tiêu dùng đầu vào sẽ không được áp dụng phương pháp khấu trừ thuế đầu vào.

Có nghĩa là không thể nhận được khoản hoàn thuế 156 yên.

Nếu các giao dịch xuất khẩu không phải là giao dịch không chịu thuế, mà là giao dịch bị đánh thuế với thuế suất 0% thì có thế được áp dụng phương pháp khấu trừ thuế đầu vào.

Chúng ta gọi cơ chế này là miễn thuế xuất khẩu.

Nghe có vẻ khá khó hiểu nhưng giao dịch xuất khẩu không phải là giao dịch không chịu thuế mà là giao dịch chịu thuế. Do đó, khi tính toán khoản thuế tính trên doanh thu đã tìm hiểu ở chương 1 cần chú ý khi phần này cũng được bao hàm trong phần tính thuế trên doanh thu nêu trên.

Thêm nữa, việc áp dụng các quy định miễn thuế xuất khẩu suy cho cùng cũng chỉ áp dụng đối với các đơn vị kinh doanh chuyên về xuất khẩu.

Do đó, những đơn vị kinh doanh bán các sản phẩm xuất khẩu cho một đơn vị kinh doanh có giao dịch xuất khẩu, như công ty A thì quy định này cũng không được áp dụng.

(2) Giao dịch xuất khẩu là những giao dịch như thế nào?

Trong số các giao dịch ví dụ như chuyển nhượng tài sản v.v...được thực hiện trong nước, thì giao dịch xuất khẩu được miễn thuế được trình bày như sau đây.

Có nghĩa là giao dịch xuất khẩu được bao hàm trong các giao dịch trong nước.

| Những giao dịch được bao hàm trong các giao dịch xuất khẩu. |

| 1. Chuyển nhượng tài sản được tiến hành trong nước mang mục đích xuất khẩu v.v... 2. Chuyển nhượng các sản phẩm của nước ngoài v.v... 3. Vận tải quốc tế, thông tin quốc tế, thư tín quốc tế. 4. Các giao dịch có hình thức giống với xuất khẩu v.v... |

(3) Giấy chứng nhận xuất khẩu được lưu trữ bao nhiêu năm.

Trong trường hợp được áp dụng miễn thuế xuất khẩu, các loại giấy tờ liên quan như giấy phép xuất khẩu, giấy chứng nhận của thủ trưởng cơ quan thuế sẽ được lưu trữ trong thời hạn 7 năm kể sau thời hạn lập báo cáo thuế và cần phải chứng minh các giao dịch này là giao dịch được áp dụng miễn thuế xuất khẩu.

Tổng hợp

|