Chương 3: Giao dịch không chịu thuế tiêu dùng là giao dịch như thế nào?

1. Giao dịch không chịu thuế tiêu dùng là những giao dịch nào?

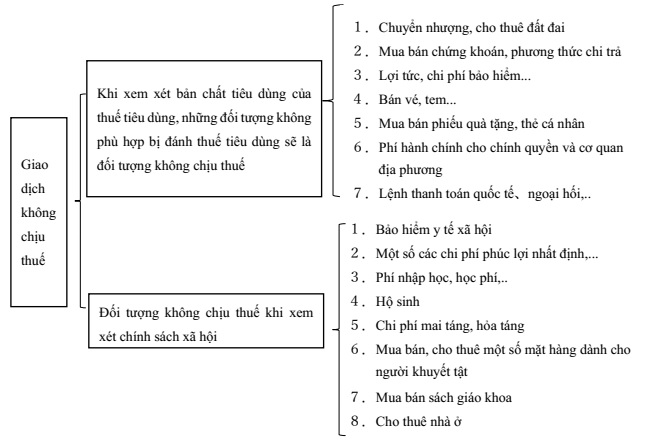

Giống như tên gọi, thuế tiêu dùng là một loại thuế phát sinh khi sử dụng tài sản hoặc dịch vụ. Do đó, khi xem xét bản chất của thuế tiêu dùng, những đối tượng không thuộc đối tượng chịu thuế hoặc những đối tượng không thích hợp bị đánh thuế khi xem xét các chính sách xã hội thì sẽ không phải chịu thuế.

Những đối tượng không bị tính thuế được mô tả như sau.

2. Chuyển nhượng, cho thuê đất đai không bị đánh thuế tiêu dùng

(1) Tại sao trong giao dịch chuyển nhượng đất đai không bị đánh thuế tiêu dùng. Chuyển nhượng, cho thuê đất đai trở thành đối tượng không chịu thuế. Vì hoạt động chuyển nhượng đất đai không liên quan đến việc tiêu dùng tài sản, mà chỉ đơn thuần là hoạt động di chuyển tài sản, nên việc hoạt động chuyển nhượng đất đai không bị đánh thuế. Phạm vi các giao dịch liên quan đất đai nói trên sẽ được mô tả như dưới đây.

| Thuộc phạm vi đất đai | Không thuộc phạm vi đất đai |

| 1. Quyền sử dụng mặt bằng đất đai, quyền cho thuê, quyền sử dụng công trình phụ, quyền thuê đất canh tác vĩnh viễn,...

2. Cây trồng trong vườn, tường đá, sân vườn ...được chuyển nhượng như là một phần của lô đất. |

1. Quyền khai khoáng sản, quyền khai thác đất đá, quyền sử dụng suối nước nóng.

2. Tòa nhà, thiết bị đi kèm với tòa nhà... được chuyển nhượng như là một phần của lô đất. |

(2) Giao dịch cho thuê dưới một tháng được xử lý như thế nào?

Trong hợp đồng cho thuê đất, trường hợp thời gian cho thuê được quy định dưới một tháng sẽ không trở thành đối tượng không chịu thuế.

Những trường hợp cho thuê đất giống như thế này thì việc xác định thời hạn thuê có đủ một tháng hay không sẽ dựa vào thời hạn được ghi trọng hợp đồng thuê đất.

(3) Bãi đậu xe...được xử lý như thế nào?

Tuy rằng việc sử dụng các cơ sở hạ tầng như bãi đậu xe, sân bóng chày, sân tennis đi kèm với việc sử dụng đất, nhưng nó không được tính đến trong khoản cho thuê đất không chịu thuế.

Tuy nhiên, trường hợp không thực hiện công việc quản lý xe như đậu xe trong các bãi đất trống hoặc trường hợp không thực hiện việc các hoạt động như bảo trì mặt bằng, lắp đặt thiết bị cho rào chắn, lô đất và tòa nhà,...thì vẫn áp dụng cho khoản cho thuê không chịu thuế.

(4) Giao dịch cho thuê nhà sẽ được xử lý như thế nào?

Trong trường hợp cho phép sử dụng lô đất đi kèm với tòa nhà cho thuê thì dù cho có chia phí sử dụng thành tiền thuê đất và tiền thuê nhà thì tổng số tiền thuê vẫn là tiền thuê nhà.

Do đó, không trở thành đối tượng không chịu thuế.

Tuy nhiên, trong trường hợp tòa nhà đó dùng làm nhà ở thì sẽ trở thành đối tượng không chiu thuế. (chi tiết xin hãy tham khảo tại mục 8 「cho thuê nhà ở không phải chịu thuế tiêu dùng」)

3. Chuyển nhượng chứng khoán có giá không chịu thuế tiêu dùng

(1) Chứng khoán có giá bao gồm những loại nào? Chuyển nhượng chứng khoán có giá và các loại giấy tờ có giá thì không chịu thuế. Tuy nhiên, các trường hợp quyền hội viên liên quan tới quyền lợi được sử dụng cơ sở vật chất ví dụ như ở trong sân golf... thì lại là đối tượng chịu thuế. Phạm vi của các chứng khoán có giá được liệt kê theo bảng sau đây.

| Chứng khoán có giá | Các loại giấy tờ có giá cùng loại với chứng khoán có giá |

| 1. Trái phiếu chính phủ, trái phiếu địa phương, trái phiếu doanh nghiệp ... 2. Chứng khoán hoặc chứng thư xác nhận quyền mua cổ phần phát hành mới... 3. Chứng khoán về quyền lợi trong đầu tư ủy thác 4. Chứng khoán về quyền lợi trong cho vay ủy thác 5. Các loại khác... |

1. Phần được chia của nhân viên trong các công ty như công ty hợp danh, công ty liên doanh, công ty trách nhiệm hữu hạn... 2. Chứng khoán thế chấp 3. Tiền vay, tiền gửi, khoản phải thu và các loại trái phiếu về tiền tệ khác... |

(2) Chuyển nhượng một số phương tiện như tiền xu được xử lý như thế nào? Mua bán các phương thức thanh toán thì trở thành đối tượng không chịu thuế. Tuy nhiên, một số phương thức thanh toán (sử dụng tiền xu...) sử dụng khi nhập hàng hay bán hàng thì sẽ là đối tượng chịu thuế. Phạm vi các phương thức thanh toán được liệt kê trong bảng sau.

| Phạm vi các phương thức thanh toán |

| 1. Tiền giấy do ngân hàng phát hành, tiền giấy chính phủ, tiền giấy mệnh giá nhỏ, tiền kim loại 2. Séc 3. Hối phiếu, giấy hẹn trả tiền 4. Các loại khác |

4. Các khoản lợi tức không phải chịu thuế

(※) Các giao dịch tài chính thường được biết tới như tiền lãi liên quan tới việc cho vay tiền hay phí bảo hiểm liên quan hoạt động đối giá trong dịch vụ bảo hiểm...sẽ trở thành đối tượng không chịu thuế. Phạm vi của nó được liệt kê trong bảng sau đây.

| Phạm vi của khoản cho vay tiền tệ xem lãi vay như là đối giá | 1. Tiền lãi liên quan đến tiền vay 2. Lãi trái phiếu chính phủ 3. Lãi chênh lệch của trái phiếu chiết khấu 4. Lãi tiền gửi 5. Lợi tức được phân phối từ các ủy thác đầu tư chung hoặc ủy thác đầu tư chứng khoán 6. Tiền lãi thu được từ tiền gửi có kì hạn 7. Lợi tức thu được từ thế chấp chứng khoán 8. Phí chiết khấu hối phiếu 9. Phí bảo lãnh tín dụng |

10. Thu nhập ủy thác từ các ủy thác đầu tư chung hoặc ủy thác đầu tư công trái 11. Phí bảo hiểm (quỹ tương hỗ) 12. Lãi tương đương với phí thuê tài chính (Lưu ý) 13. Phí bao thanh toán. 14. Phí thủ tục trong các mua bán trả góp 15. Phí cho vay liên quan tới hoạt động cho vay chứng khoán có giá 16. Các loại khác |

|---|

(Lưu ý) Trong phần phí cho thuê tài chính bao gồm phần tiền lãi của công ty cho thuê và số tiền tương đương với phí bảo hiểm.

Do đó, nếu tiền lãi cho thuê hoặc số tiền tương đương với phí bảo hiểm được ghi rõ trong hợp đồng cho thuê, phần đó sẽ trở thành đối tượng không chịu thuế.

5. Tem bưu chính, tem thuế...không chịu thuế tiêu dùng.

Việc mua bán các loại tem bưu chính, tem thuế được thực hiện bởi công ty bưu chính quốc gia hay các bưu cục địa phương là đối tượng không chịu thuế.Ngoài ra, giao dịch mua bán các tem chứng nhận của chính quyền địa phương cũng là đối tượng không chịu thuế.

Các loại tem bưu chính không chịu thuế được trình bày như sau.

| Các loại tem bưu chính |

|

1. Tem bưu chính 2. Bưu thiếp 3. Thư bưu chính 4. Phong bì đựng tiền mặt 5. Sản phẩm dùng để đóng gói hàng hóa bưu điện cỡ nhỏ 6. Các loại khác |

(Lưu ý) Do đó, xem xét về bản chất của thuế thì tại thời điểm công ty mua tem, hoạt động đó không phải là đối tượng được tính thuế đầu vào theo phương pháp khấu trừ thuế đầu vào, mà là khi sử dụng dịch vụ của bưu điện có sử dụng tem mới trở thành đối tượng tính thuế đầu vào. Tuy nhiên, trên thực tế, cách làm này vẫn được cho phép nếu hoạt động mua tem liên tục chịu thuế tiêu dùng.

6. Phiếu quà tặng, thẻ trả trước là đối tượng không chịu thuế tiêu dùng

Các hoạt động chuyển nhượng các loại phiếu quà tặng hay thẻ trả trước...là đối tượng không chịu thuế.

Đối với phiếu quà tặng hay thẻ trả trước v.v. thuế tiêu dùng sẽ được đánh thuế khi sử dụng trong tương lai để mua hàng hóa.

Do đó, khi chuyển nhượng phiếu quà tặng...sẽ không phải chịu thuế.

7. Phí thủ tục hành chính nhà nước... không chịu thuế tiêu dùng

Một số dịch vụ nhất định được cung cấp bởi các chính phủ, đoàn thể địa phương, phòng công chứng v.v. thì không chịu thuế tiêu dùng.

Bao gồm phí thủ tục đăng kí, cấp phát/phê duyệt công văn chính thức, cấp phát hộ chiếu, yêu cầu kháng nghị, điều tra...

8. Cho thuê nhà ở không phải chịu thuế tiêu dùng.

Cho thuê nhà ở là hoạt động không chịu thuế tiêu dùng.

Nhà ở là căn nhà dùng để ở, hoặc là một phần của căn nhà dùng để ở.

Tuy nhiên, trong hợp đồng thuê nhà phải quy định rõ căn nhà đó sẽ được sử dụng để ở.

Khi cho thuê nhà ở thì những thứ khác đi kèm với nhà như vườn hay bờ tường...thông thường cũng sẽ được xác định là đã được thuê kèm với nhà ở.

Ngoài ra, những thiết bị đi kèm với nhà ở như đồ dùng trong nhà, thảm, thiết bị chiếu sáng, thiết bị nóng lạnh...cũng được xác định là một phần của căn nhà được thuê.

Về những thứ được xác định cho thuê riêng biệt với nhà ở như bể bơi, sân thể thao, bãi đậu xe...thì không được bao gồm trong phần cho thuê nhà.

Tuy nhiên, đối với bãi đậu xe, ngoài những bãi đậu xe của căn nhà riêng, thì những bãi đậu xe chung của nhiều căn nhà, đối với người đi thuê thì với mỗi hộ gia đình sẽ được bảo đảm không gian đỗ cho một chiếc xe trở lên. Ngoài ra, trong trường hợp bãi đậu xe vẫn chia đều mà không phụ thuộc vào việc có xe hay không, và phí đỗ xe được xem như là một phần của chi phí thuê nhà thì hoạt động thuê nhà đó xem như là không bị chịu thuế.

Ngay cả trong trường hợp trên, nếu tiền thuê nhà và phí đỗ xe được nhận riêng thì phần phí đỗ xe sẽ không phải là đối tượng không chịu thuế.